Panorama économique

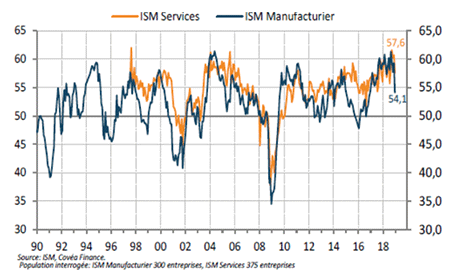

Les sujets qui préoccupaient les investisseurs en fin d’année sont toujours d’actualité en janvier 2019. Il s’agit principalement de suivre l’évolution des négociations commerciales entre les États-Unis et la Chine. En fonction d’un potentiel accord ou pas entre les deux plus grandes puissances financières au monde, il en ressortira des conséquences sur les échanges internationaux et sur les perspectives économiques mondiales. Aux États-Unis, la mise en application de la réforme fiscale promise par D. Trump avait dopé le rythme des affaires domestiques en 2018 avec une progression du PIB supérieure à celle de son potentiel. Mais l’économie américaine ne peut rester indéfiniment isolée du reste de la planète. Une fois les effets positifs de la baisse des taxes enregistrés, le retour aux contraintes de la réalité devient inévitable. Il se concrétise par un net repli des niveaux de confiance des acteurs économiques, qu’ils soient chefs d’entreprises ou ménages. À titre d’exemple, les enquêtes ISM montrent une dégradation du moral des directeurs d’achat (cf. graph ci-dessous). Dans le secteur manufacturier, la chute est significative avec une perte de 5,2 pts à 54,1 en décembre, soit le niveau le plus bas depuis 2 ans. La configuration est identique dans les services avec une baisse de 3,1 pts à 57,6. Toutefois, cet ajustement se réalise à partir de références historiquement élevés, et ne milite pas pour un ralentissement sévère de l’économie américaine dans les prochains mois.

Ce scénario est d’autant plus probable avec un consommateur qui devrait tirer profit d’un contexte qui lui reste favorable. En effet, si le taux de chômage remonte légèrement (+0,2 pt à 3,9%), malgré 312 000 nouveaux postes créés sur le seul mois de décembre et 2,56 millions sur l’ensemble de l’exercice 2018, il demeure proche des plus bas historiques. La remontée du taux de participation est également un phénomène rassurant. Les américains en âge de travailler, non-inscrits sur les listes du chômage, reviennent sur le marché de l’emploi et gonflent les statistiques de la population active avec un apport supplémentaire de 419 000 sur le dernier mois de l’année.

En parallèle, la progression régulière des salaires et la baisse des prix de l’énergie vont alimenter le pouvoir d’achat des ménages américains. Pour modifier l’hypothèse d’une croissance outre-Atlantique proche de 2,5% en 2019, il faudrait une grossière erreur politique de l’administration ou de la Fed. Cela pourrait être un nouveau durcissement des relations commerciales entre les États-Unis et le reste du monde dont le Chine. La poursuite du shutdown (mise à l’arrêt d’une partie de l’administration pour faute d’accord avec les démocrates sur des dépenses du budget), dont le record de longévité vient déjà d’être battu, pourrait également être un frein à l’activité économique.

Le ralentissement de la croissance chinoise est l’autre grand sujet d’inquiétude. Il était déjà perceptible sur le second semestre de 2018, mais pourrait prendre de l’ampleur si les négociations avec les américains échouent. Cependant, les autorités chinoises feront le nécessaire afin d’éviter une détérioration supplémentaire du rythme des affaires. Cela se traduira par une baisse des réserves obligatoires par les banques afin de faciliter une reprise du crédit, par une réduction de la fiscalité et par de nouvelles dépenses d’investissement. Il est impératif pour le pouvoir politique de maintenir un niveau d’emploi élevé qui garantit une relative paix sociale.

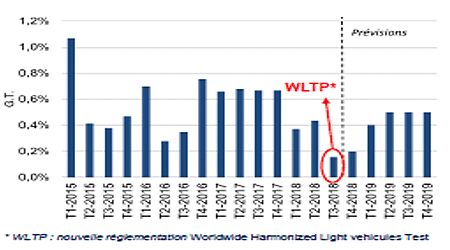

Sur le vieux continent, il faudra « digérer » l’ensemble des mauvaises nouvelles du dernier trimestre : ralentissement de la Chine, chute de la production automobile, tensions obligataires en Italie, absence d’accord sur le Brexit et last but not least, les mouvements sociaux en France. Dans ce contexte, la chute des prévisions de croissance pour 2018 et 2019 était inéluctable comme le montrent les dernières prévisions du FMI (progression de 1,6% du PIB cette année en zone euro, soit -0,3 pt par rapport à l’enquête d’octobre dernier). Mais le pire n’est jamais sûr ! C’est ainsi que l’Allemagne devrait échapper au risque d’une récession technique qualifiée par un PIB négatif sur deux trimestres consécutifs. En effet, la croissance allemande serait de +1,5% en 2018 grâce à un modeste rebond sur les trois derniers mois après un troisième trimestre dans le rouge. La déception est cependant bien réelle, alors que la production avait progressé de 2,2% en 2017. La situation est comparable pour les autres grands pays du continent. Comme indiqué dans le graphique ci-dessous, le second semestre 2018 devrait être le point bas du ralentissement cyclique de l’Europe. Une reprise est attendue dès les premiers mois de l’année. Les facteurs temporaires qui avaient pénalisé l’activité vont s’estomper progressivement, en commençant par le secteur automobile, dont la production va se normaliser après les ajustements techniques liés aux normes antipollution. L’hypothèse d’un hard Brexit, en théorie toujours possible, ou un renforcement des mesures protectionnistes aux États-Unis seront cependant des événements pouvant remettre en cause le scénario d’une croissance modeste en zone euro.

Marchés financiers

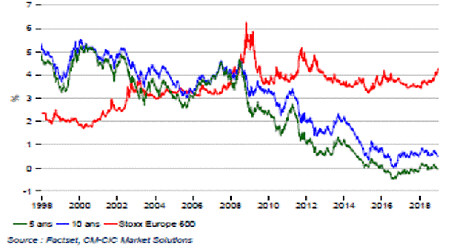

Le mois de décembre 2018 s’est soldé par une accélération de la consolidation de tous les marchés dont l’ampleur a surpris une majorité d’investisseurs. Certes, le contexte économique n’apportait guère d’éléments de satisfaction entre les tensions commerciales sino-américaines et les différentes problématiques européennes. Par ailleurs, la faiblesse des volumes sur les marchés, logique à cette période de l’année, a probablement accéléré des rachats de position. La « gueule de bois » était donc sévère au retour du réveillon ! Le bilan de ce dernier mois de l’année, statistiquement un des plus favorables de l’année, a déjoué de nombreux pronostics. Que l’on en juge : l’eurostoxx 50 a cédé 5,41%, mais une fois n’est pas coutume, ce sont les valeurs américaines qui ont véritablement « craqué ». Le S&P 500 chute de 9,18% et l’indice Nasdaq Composite de 9,48%, terminant l’année dans le rouge, alors les valeurs technologiques progressaient de 18% au 30 août 2018. Pour autant, un fort ralentissement économique mondial, avec l’hypothèse d’une récession aux US, ne semble pas le scénario le plus probable. Forts de cette analyse, et avec des rumeurs encourageantes à propos des négociations entre américains et chinois, les investisseurs sont revenus acheter les actifs à risques. Après des replis significatifs enregistrés sur 2018, les valorisations des actions sont apparues de nouveau intéressantes, avec notamment des rendements sensiblement supérieurs à ceux offerts par les marchés obligataires (cf. graphique ci-dessous).

(moyenne des principaux marchés pays européens).

Le récent discours du président de la Fed a également participé à ce modeste retour d’optimisme des opérateurs de marchés. J. Powell a réitéré sa volonté de patienter et d’analyser les prochains indicateurs économiques avant de prendre position. Les observateurs ont alors jugé que le mouvement de hausse des taux directeurs, commencé depuis 2015, était proche de son terme. Le rebond des indices est donc à ce stade fort logique, et compense quelque peu les déconvenues des derniers jours de l’année. Les prochaines semaines seront essentielles pour tenter de donner une orientation du marché à moyen terme. Celui-ci est-il toujours dans une tendance baissière avec des périodes de reprise technique, où le plus dur est-il passé, avec des indices de nouveau en phase de reconstruction positive ? Il conviendra pour cela de surveiller les prochaines informations sur le plan géopolitique aux quatre coins du monde. Mais les publications trimestrielles des entreprises pourraient également donner quelques indications précieuses quant aux perspectives de croissance des résultats, souvent révisées à la baisse depuis plusieurs mois.