Point de rentrée sur les marchés financiers

Prédominance d’un certain optimisme durant la période estivale

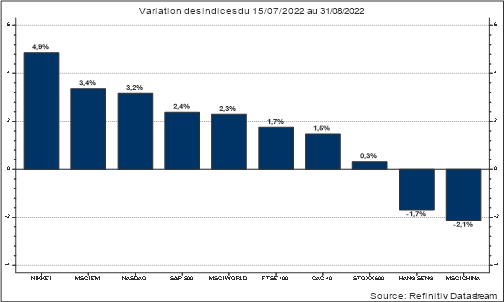

Au regard de la performance des marchés financiers au cours du mois de juillet et d’une partie du mois d’août, il semble bien que les investisseurs, encouragés par la publication courant juillet d’indices PMI1 orientés à la baisse, ont privilégié le scénario d’un cycle de resserrement monétaire limité dans le temps avec l’idée que l’inflation (américaine notamment) reviendrait rapidement vers la cible de 2% de la FED2. À en juger par la résilience des anticipations de résultats des sociétés et par la hausse des marchés actions, les prévisionnistes s’appuyaient sur des dommages à l’économie relativement limités du fait du pivot supposé de la FED (une baisse des taux dès 2023), conduisant à un ralentissement économique sous la forme d’un atterrissage en douceur dit « soft landing ».

Dans ce contexte, les taux d’intérêt long terme ont enregistré un repli sensible jusqu’ en fin juillet, ramenant les taux 10 ans US à 2.64% et les taux 10 ans allemands à 0.76%, permettant aux écarts de crédit (ou « spreads de crédit »3) de se détendre et aux valeurs de croissance (notamment le Nasdaq) de rebondir de manière significative.

D’une manière générale, les actifs risqués ont pu ainsi profiter d’un mouvement de risk-on qui s’est prolongé jusqu’à la mi-août, date à laquelle les marchés ont été rappelé à l’ordre par le discours particulièrement ferme de Jérôme Powell à l’occasion de la réunion annuelle des banquiers centraux à Jackson Hole.

Les banques centrales martèlent un discours extrêmement ferme à l’égard de l’inflation

En effet, déjouant les anticipations d’un pic atteint au cours de l’été, l’inflation mondiale demeure élevée, voire accélère encore en Europe si l’on en veut pour preuve l’Indice Harmonisé des Prix à la Consommation IHPC4 qui ressort à 9.1% au mois d’août (vs +8.9% en juillet). Les risques liés à l’approvisionnement énergétique ainsi que l’accélération de l’inflation sous-jacente constituent des éléments de nature à prolonger cette tendance. Face au risque de dérive des anticipations, susceptible d’alimenter la spirale salaire/prix, les banquiers centraux réaffirment leur objectif prioritaire : lutter contre l’inflation, quitte à pénaliser la croissance. Il s’agit de réduire la demande pour l’adapter à une offre contrainte.

En conséquence, la hausse des taux va se poursuivre, accompagnée d’opérations de réduction du bilan des banques centrales (le « Quantitative Tightening » de la FED va augmenter à 95 milliards $ par mois à compter du mois de septembre), cumulant ainsi les outils de durcissement des conditions financières.

Cet environnement se révèle particulièrement adverse pour les actifs risqués :

- Les spreads corporate sont exposés au risque de récession dont l’ampleur demeure encore inconnue à ce stade.

- Les marchés actions sont pénalisés par des baisses des valorisations liées à la hausse des taux d’intérêt réels et restent sous la menace d’un risque d’ajustement des prévisions de résultat pour le 3è trimestre (et au-delà).

Confirmation d’une approche prudente

« L’anomalie » du rebond des actifs risqués en juillet (au sens du décalage surprenant constaté par rapport à l’évolution des anticipations de taux) est en cours de correction, repositionnant les marchés les plus exposés (notamment l’Europe) quasiment sur les niveaux de début d’été.

Compte tenu de la montée des risques constatée depuis le début de l’année et des modifications fondamentales de l’environnement économique et monétaire, il n’y pas d’argument majeur pour modifier notre sentiment de marché dans un sens plus favorable. Une réappréciation des actifs risqués ne pourrait se justifier que par deux éléments : une baisse des taux réels ou une diminution significative du risque de récession. Parier sur l’un ou l’autre ne semble pas approprié aujourd’hui.