Tout savoir sur la donation

La donation est le meilleur moyen de transmettre un bien immobilier à un moindre coût fiscal.

-

Les avantages fiscaux de la donation sont réels :

- Possibilité de paiement des droits de mutation par le donateur, sans que ce soit considéré par l’administration fiscale comme une donation supplémentaire.

- Possibilité de déduire de la valeur du bien donné le montant des emprunts bancaires relatifs au bien et transférés au bénéficiaire de la donation.

- La donation ne génère aucun impôt sur la plus-value latente constatée chez le donateur, l’imposition de celle-ci étant réservée aux ventes (cessions à titre onéreux) : en cas de revente du bien par le donataire, sa plus-value se calcule par rapport à la valeur mentionnée dans l’acte de donation et non par rapport au prix d’acquisition initial du bien par le donateur.

- Lors d’un règlement successoral, si un héritier a reçu du défunt une donation, c’est-à-dire une avance sur ses droits dans la succession de son parent décédé, il doit rapporter, au plan civil, à la masse des biens à partager la valeur du bien reçu par donation. Il s’agit de la valeur du bien au moment du partage successoral et non au jour de la donation, afin de rétablir l’égalité entre les cohéritiers. Cette règle du rapport civil de certaines donations à la succession du donateur ne s’applique pas aux donations-partages, qui présentent un caractère définitif. En conséquence, dans le cadre d’une transmission anticipée, il faut préférer la donation-partage à une libéralité ordinaire.

Quels sont les abattements applicables ?

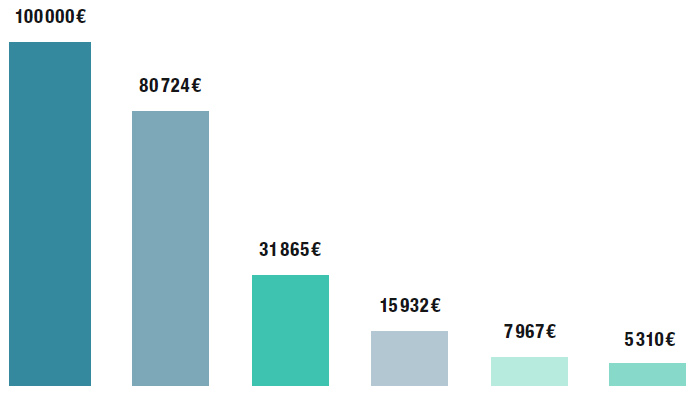

Les droits de donation sont calculés en fonction d’un barème qui diffère selon le lien de parenté existant entre les personnes concernées (de 5 à 60% selon les cas), après application d’un abattement, renouvelable tous les quinze ans, fixé à :

Abattements applicables

Abattements applicables

100 000 € entre parents et enfants

100 000 € entre parents et enfants

80 724 € entre époux ou partenaires liés par un Pacs (+ exonération des droits de succession)

80 724 € entre époux ou partenaires liés par un Pacs (+ exonération des droits de succession)

31 865 € pour les donations aux petits-enfants

31 865 € pour les donations aux petits-enfants

15 932 € entre frères et sœurs

15 932 € entre frères et sœurs

7 967 € entre neveux et nièces

7 967 € entre neveux et nièces

5 310 € pour les donations aux arrière-petits enfants

5 310 € pour les donations aux arrière-petits enfants

Deux dispositifs temporaires d’exonération

Une exonération temporaire de droits de donation entre vifs de terrains à bâtir

- Il s’agit des donations constatées par un acte authentique signé entre le 1er janvier 2015 et le 31 décembre 2015, à concurrence de 100 000 € et dans la limite de la valeur déclarée des biens, à la condition que le donataire s’engage à y construire, dans un délai de quatre ans à compter de la date de l’acte de donation, un logement neuf destiné à l’habitation.

- Le donataire doit justifier à l’expiration du délai de 4 ans de la réalisation et de l’achèvement des locaux destinés à l’habitation.

Une exonération temporaire de droits de donation entre vifs d’immeubles neufs à usage d’habitation

- Sont visées les donations d’immeubles pour lesquels un permis de construire a été obtenu entre le 1er septembre 2014 et le 31 décembre 2016 et constatées par un acte authentique signé au plus tard dans les 3 ans suivant l’obtention du permis.

- Les immeubles ne doivent jamais avoir été occupés, ni utilisés sous quelque forme que ce soit.

- Ces donations doivent être consenties en pleine propriété.

Pour chacun des deux nouveaux dispositifs, une limite d’exonération de 100 000 € est applicable aux donations consenties par un même donateur.

Précisions : Ces dispositifs étant temporaires, les règles relatives au rappel des donations depuis moins de 15 ans ne sont pas applicables. En conséquence, le donataire qui a déjà reçu d’un même donateur une première donation dans la limite de son abattement personnel peut bénéficier de ces dispositifs d’exonération partielle et cela peu importe la date de la donation initiale.

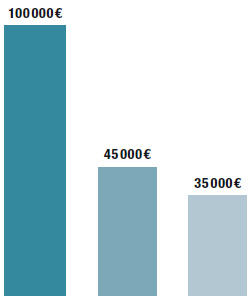

Montant de l’exonération partielle des droits concernant les deux dispositifs

pour les donations consenties au profit d’un descendant ou d’un ascendant en ligne directe, du conjoint ou du partenaire lié par un pacte civil de solidarité.

pour les donations consenties au profit d’un descendant ou d’un ascendant en ligne directe, du conjoint ou du partenaire lié par un pacte civil de solidarité.

pour les donations consenties au profit d’un frère ou d’une sœeur.

pour les donations consenties au profit d’un frère ou d’une sœeur.

pour les donations consenties au profit d’une autre personne.

pour les donations consenties au profit d’une autre personne.

Qu’est-ce que la réserve d’usufruit ?

- Le droit de propriété peut se démembrer entre un usufruitier et un nu-propriétaire. L’usufruitier a la jouissance du bien et perçoit les éventuels revenus, mais il ne peut le vendre seul. Il acquitte la totalité des charges courantes. Les grosses réparations restent, elles, à la charge du nu-propriétaire du bien, qui n’en a ni l’usage ni les revenus. La loi lui interdit de nuire au droit de l’usufruitier. Vendre en pleine propriété le bien démembré n’est donc possible qu’avec l’accord de l’usufruitier, qui recevra une partie du prix de vente. La vente du bien démembré met fin au démembrement de propriété.

- La donation avec réserve d’usufruit offre un gain fiscal non négligeable. En conservant l’usufruit, les parents diminuent la base de calcul des droits, ces derniers étant perçus sur la seule valeur de la nue-propriété. Au décès du donateur, les enfants deviennent pleinement propriétaires du bien sans payer de droits. L’usufruit se détermine en fonction d’un pourcentage de la valeur du bien, fixé d’après l’âge de l’usufruitier, par exemple :

- Moins de 51 ans : 60%

- Moins de 61 ans : 50%

- Moins de 71 ans : 40%

- Moins de 81 ans : 30%